做股票不如做指数!做指数一定要用期权!

巴菲特多次提到,通过投资指数基金,一个什么都不懂的投资者通常能打败大部分的专业基金经理。如果利用期权,则可达到资金效率高、风险可控的定投效果。

很多人不了解为什么,常常问我,用期权这种杠杆较大的工具来做指数的定投,风险会不会很大?本来想做一个定期定额的简单投资,万一亏损无限、本金不保,岂不失了安全省心的投资初衷?

做指数为什么要用期权呢?

期权是一个中性的金融工具,如果能够好好地运用、发挥它的优点,将能事半功倍,尤其在定期定额的投资上。

如何定投?

那么如何运用期权进行指数投资呢?

传统的定投方式是在某个固定的时间买进固定的金额做降低成本的长期投资。

使用期权定投,则是采用巴菲特购买可口可乐的方式,不仅能降低投资成本,还能减少资金使用。

例如,8月1日卖出行权价2.50元的认沽,获得权利金0.035元。8月22日合约到期,50ETF收盘价为2.499元,合约被指派,最终以2.465元(2.5-0.035)的成本建立仓位,比8月1日以开盘价2.607元直接买入的成本低了5.2%。

我们比较今年1-8月直接定投和卖出认沽期权两种方式建立仓位的情况:假设每月第一个交易日进场,无论用卖出平值、虚值一挡或实值一档认沽,最终建仓成本都会比直接买入50ETF低。

表1:直接定投和卖出认沽期权定投

有什么问题?

采用卖认沽的方式进行50ETF建仓的关键在于义务仓是否能顺利地被行权指派。尤其是当我们更为保守地卖出虚值认沽、期待以更低成本取得仓位时,多数情况下当月只能获得权利金。

虽然卖出认沽能有效降低成本,但仓位相比于每月现货定投较少。故在未来行情上涨的过程中,由于持有仓位较少,最后收益总数可能并不优于现货定投。

今年行情下跌时间较长,虽然多数时候均可被行权指派,但仍有几个月份仅能获得权利金。投资者在不确定未来行情走势和降低成本的心理下,对于定投如何操作也会有不同的看法。

应该怎么做?

为解决这个问题,我们可以采用择时的方式,将整段行情分为多头区和定投区。以月为单位观察月K线,若当月收盘价大于5个月均线,则次月第一个交易日收盘价构建牛市价差。

若当月收盘价小于5个月均线,则进入定投区,每月第一个交易日卖出认沽。具体方式如下:

观察月K线

如果月K线收盘价大于MA5,每月第一个交易日进场构建delta=1牛市垂直价差仓位

如果月K线收盘价小于MA5,每月第一个交易日卖出平值认沽,建立1/5仓位

持有50ETF仓位后每月备兑开仓虚值一档认购,直至行权为止

例如2018年3月1日,卖出行权价2.85元的认沽,行权指派后立即卖出行权价2.9元的认购,每个月持续备兑开仓,直至合约被行权。

今年以来,3月、6月、8月实现50ETF建仓,5月、7月获得权利金。目前平均建仓成本2.581元,并己建立60%仓位,每月现货定投买入成本为2.635元,建立仓位的动作仍在执行中。

图1:多头区和定投区

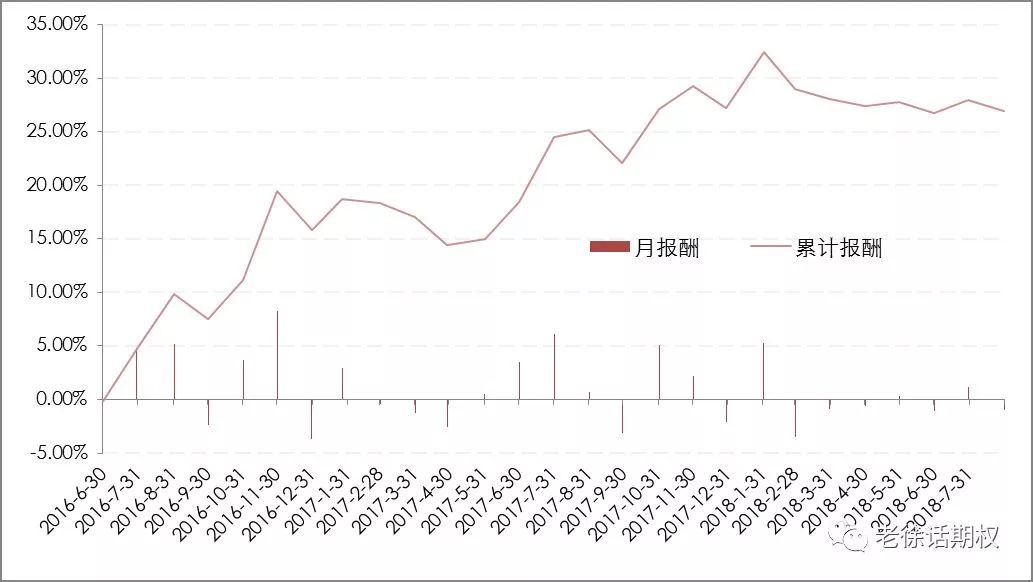

图2:2016~2018年期权定投累计报酬率

我们改变了一下方式,把期权当成达成长期投资的手段,不仅降低了资金成本,收益和资产成长情况也相对稳定。

期权这项金融工具如果利用得当,能够取得十分不错的投资效果,我们不应抱着赌徒心态来看待它,尤其是在今年股市行情低迷的情况下如果妥善使用期权,更能达成投资规划上的完美目标。

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com