导读:

实务操作中,投资必须及时对仓位进行跟踪分析。 期权工具有助于为投资者带来全新的套保思路和风险管理视角,可以实现风险的专业化和个性化管理,也蕴含着独特的自我管理和自我进化。

来源 | 网络 编辑整理 | 期乐会-小新

静与动就如硬币的两面,以静制动,以动制静。我们应该以全局观看部位,以辩证观控风险,以矛盾法寻优化。

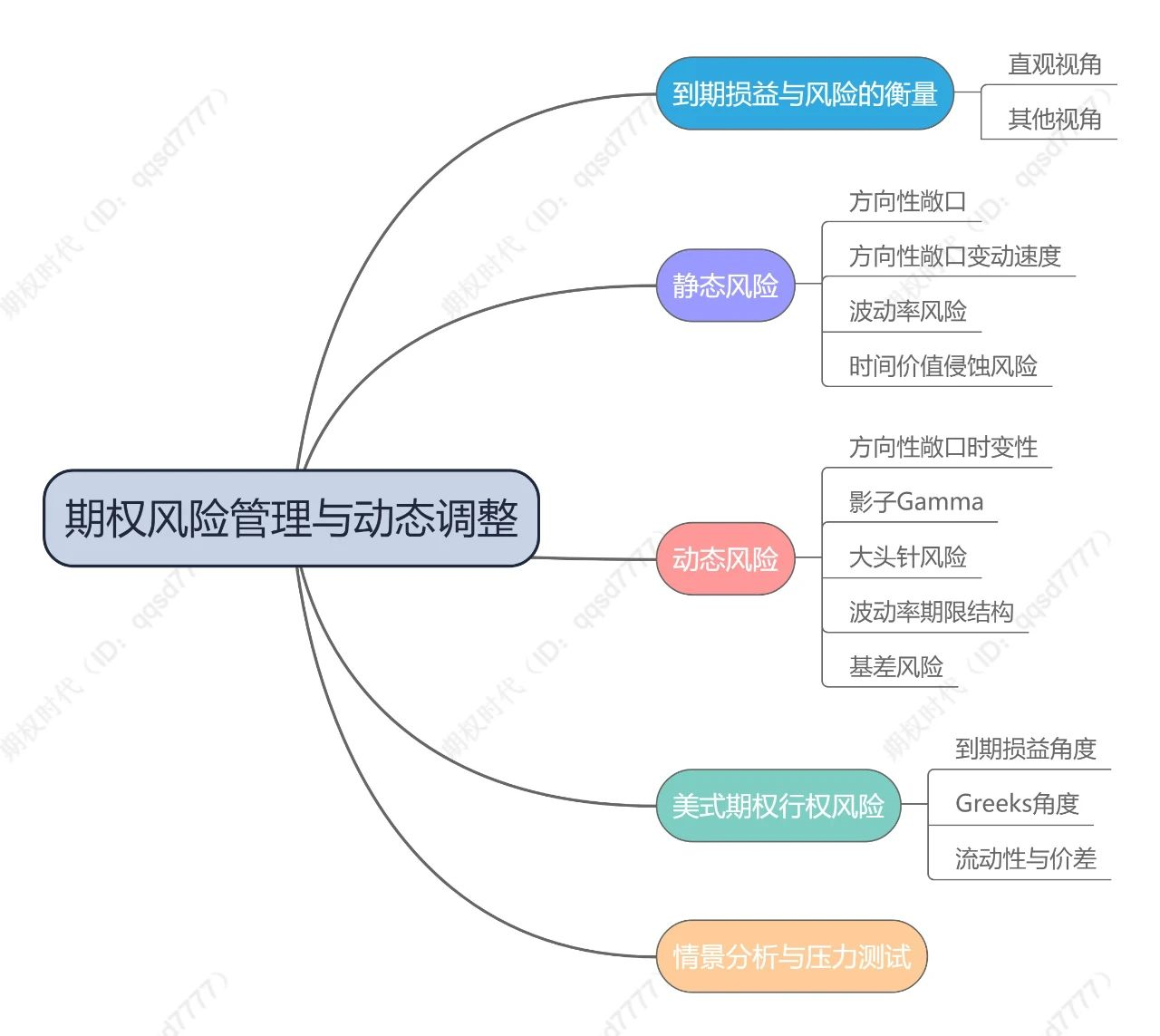

本文结构如下图:

一

到期损益与风险的衡量

期权买方风险有限,收益无限。期权卖方风险无限,收益有限。短短数字简明概括了期权风险与损益的直观视角,但也忽视了期权特性和实务操作对风险与损益的影响。

图为买入看涨期权到期损益

图为卖出看涨期权到期损益

期权权利金受多因子影响,呈现非线性变化,风险量化以希腊字母为代表直观展示。借助策略调整、部位设计和动态对冲等,有效实现静态风险的动态评估和调整规划并非难事。

二

静态风险

▋方向性敞口

期权Delta衡量标的价格变动所引起的期权价格的变动。

从数学意义上来说,它是指期权价格变动与标的价格变动量的比率,或者期权价格对标的价格的偏导数。在风险管理的过程中,Delta便是对方向性敞口的量化分析,具备跨品种和跨周期的可加性。

举个例子,9月1日50ETF收于2.760,某投资者构建如下卖出宽跨式组合:

| 合约 | 持仓 | Delta |

| 50ETF购9月2.85 | -200 | -0.32 |

| 50ETF沽10月2.60 | -200 | 0.05 |

| 合计 | -400 | -54 |

表为卖出跨式组合方向性敞口分析

此时,50ETF上涨至2.770,投资者将损失5400元。为了使投资组合的方向性风险敞口闭合,投资者将需要卖出2手期货合约。

▋方向性敞口变动速度

Gamma是期权价格关于标的资产价格变化的二阶导,是期权Delta关于标的资产价格变化的一阶导数。Gamma是对风险管理难度和风险敞口变动速度的数量化衡量。期货和股票等线性资产无Gamma,Delta均为1。举个例子,假设投资者持有SR801C6500,其希腊字母如下所示:

| 合约 | Delta | Gamma |

| SR801C6500 | 0.36 | 0.0010 |

表为期权方向性变动速度分析

也就是说,当M1801期货合约上涨50点时,M1801—C—2850的Delta将大致增长为0.40,原有的风险敞口将发生变化。

图为变动与风险敞口变动

图为标的资产价格变动与风险敞口变动速度

▋波动率风险

Vega表示在其他因素不变的情况下,标的资产波动率变动所引起的期权价值的变动量。卖方策略,保证金规模数倍于权利金。在其他因素不变的情况下,期权隐含波动率的上升,会使期权价格发生正向变动。这对于期权卖方来说,是仓位控制和风险分析的重要方面。

假设此时豆粕1711合约的价格为3000元/吨,该月份期权距离到期日为30天。投资者卖出平价期权,以20%的为基准,下面我们来直观感受下期权隐含波动率每上升5%,投资者保证金压力的增长情况:

| 隐含波动率上涨幅度 | 保证金上涨幅度 |

| 5% | 7% |

| 10% | 14% |

| 25% | 28% |

| 50% | 70% |

表为期权保证金与隐含波动率联动幅度

▋时间价值侵蚀风险

Theta表示在其他因素不变的情况下,时间变动所引起的期权价值的变动量,其具体数值为期权价值对于存续期的一阶导数,是对买方持仓时间成本的度量。其数值恒为负数,平值期权Theta绝对值最大,实值期权和虚值期权的Theta绝对值相对较小。

图为期权时间价值成本在不同执行价的分布

▋静态风险总结

期权损益受时间、标的走势、波动率共同影响。静态风险分析,必须借助损益曲线和希腊字母进行数量化分析,真正实现风险分析、风险控制和损益规划。

| 影响因子 | 方向 |

| 持有时间 | – |

| 隐含波动率 | + |

| 标的走势 | + |

表为买入期权损益影响因素

三

动态风险

我们常常会见到投资者基于观点和预期进行期权部位的构建。当标的真正走出投资者所预期的行情时,其持仓盈利却大打折扣,甚至产生亏损。究其原因,便是投资者在策略盈利点之外的风险因素遭受过多的损失。

在期权部位的风险控制和动态调整中,同样存在着多维度因子,对风险控制和动态调整的有效性产生直接影响。

▋方向性敞口时变性

Delta随标的资产价格、到期时间以及波动率的变化而变化,Delta静态敞口为0并不代表方向性风险的完全消除。当Gamma过大时,此闭合的方向性风险敞口便是一种假象。与此同时,Delta对冲是一个动态的过程,是一个事后的调整,会存在调整时滞、被动跟随市场和手续费的难点。不同的对冲机制、不同的Greeks计算方式,产生不同的损益曲线和对冲结果。

▋影子Gamma

Gamma是买方的加速器,卖方的减速器。然而,Gamma自带灵动属性,是对市场不确定程度的侧面反映,随着标的资产价格、到期时间和隐含波动率的变化而变化。

图为Gamma与到期时间关系

显然,随着到期时间由小到大,期权的Gamma值先增大后减小。这一点与隐含波动率的变化对Gamma的影响异曲同工。反映到风险控制上,便是对方向性风险调整速度和频率的动态把握。

对于long Gamma的投资者来说,只有当已实现波动率大于隐含波动率,才能实现现实盈利。对于short Gamma的投资者来说,只有当隐含波动率小于已实现波动率,才能实现现实盈利。

▋大头针风险

在到期日前,平值期权Gamma迅速在0和1之间切换。若投资者持有卖方部位,尝试风险控制必定耗费较大的不确定成本,此风险往往被称为PinRisk。事实上,这一风险在50ETF期权市场上时有发生。今年的6月28日,是6月期权的到期日。

当天,50ETF开于2.558,冲高后快速下探,击穿2.55行权价,收于2.548。随后的7月,50ETF开于2.682,最高价为2.710,最低价2.681,收盘价2.677,以宽幅振荡的走势对以2.70为中心的三个行权价发起攻势,这对日内风险控制和动态调整的能力提出了考验。

图为大头针风险直观展示

▋波动率期限结构

将不同到期时间的期权隐含波动率串联,可以直观发现期权存在隐含波动率期限结构。期权的方向性风险存在不同月份的可加性。若直接将不同月份的波动率风险相加,不仅混淆了波动率风险的来源、忽视了潜在的获利机会,也在一定程度上放大了远月的波动率风险。

图为白糖平值期权隐含波动率期限结构

以近月期权的Vega风险为基准进行逐月比较可以发现,SR801期权合约作为主力合约,Vega风险几乎为近月合约的两倍,次主力合约SR805期权合约几乎为近月合约的三倍。进行相应权重调整,方能实现有限风险下的盈利。

| 合约月份 | Vega |

| SR711 | 1 |

| SR801 | 1.89 |

| SR803 | 2.48 |

| SR805 | 2.88 |

| SR807 | 3.31 |

| SR809 | 3.59 |

| SR811 | 3.88 |

表为白糖平值期权Vega风险对比

▋基差风险

50ETF期权以50ETF作为标的资产,不同到期日的期权合约之间无标的资产差异。但是,白糖期权和豆粕期权以相应月份的期货合约作为标的资产。在方向性风险的对冲过程中,若以不同月份的期货合约进行对冲,便存在基差风险。

图为豆粕期货基差走势

对于投资者来说,如果策略设计中基差并不是其盈利因子的组成部分,基差变成了一个不可控的影响因素,可能对风险控制和动态调整的边际效应产生深远的影响。

四

美式期权行权风险

豆粕期权和白糖期权采用美式行权方式,买方可以在市场有利时随时获得期货头寸,投资者可以在合适的时机平仓期货合约。从国际经验来看,大部分的商品期权采用美式行权方式,美式期权成为商品期权市场主流。

图为看涨期权损益分解

在理想状况下(不考虑交易费用、冲击成本等因素),美式期权的投资者一般都不会提前行权,而是选择卖出期权。因为美式期权的时间价值一般大于零,提前行权只能获得内在价值。损失时间价值,卖出期权可以获得内在价值和时间价值两部分。

图为期权时间价值与到期时间的关系

但是,提前行权也能为投资者带来特殊的机会。尤其对于期权上市初期可能不够活跃的期权市场,期权行权能够为投资者退出市场提供另外途径,投资者可在特定情况下通过提前行权实现特定的投资目的。

因此,实务操作中,投资必须对持仓的真实性进行监控,在被动行权时,及时进行仓位的跟踪分析,高效实现仓位风险动态调整。

五

期权策略的等价性

期权“积木”灵活多样,非线性到期损益为投资者打开了“积木”游戏规则损益的大门。希腊字母是风险的度量,是定量化分析和比较投资组合收益风险效应的利器。

▋到期损益角度

假设豆粕1801期货合约价格为3000元/吨,投资者A和投资者B分别预期豆粕1709期货合约价格将会上涨,但是又担心价格下跌的风险,前者买入平值看涨期权,后者借助平值看跌期权和标的资产构建组合部位,损益情况如下所示:

图为投资者A损益情况

图为投资者B损益情况

期权交易中,买入期权的投资者缴纳权利金,卖出期权的投资者缴纳保证金。上述等价投资策略虽然到期损益相同,但是持仓成本不同,收益率不同。

除此之外,组合头寸涉及两个基础部位,进出过程中对滑价和时效性的要求更高。随着标的资产价格的变化,相应期权的流动性也将会发生一定的变化,投资者也应及时关注期权流动性对策略边际损益的影响。

| 买入看涨期权 | = | 买入标的资产+买入看跌期权 |

| 买入看跌期权 | = | 卖出标的资产+买入看涨期权 |

| 买入标的资产 | = | 买入看涨期权+卖出看跌期权 |

| 卖出标的资产 | = | 买入看跌期权+卖出看涨期权 |

| 卖出看涨期权 | = | 卖出标的资产+卖出看跌期权 |

| 卖出看跌期权 | = | 买入标的资产+卖出看涨期权 |

表为期权等价策略组合构建

▋Greeks角度

Greeks交易中,往往采取“获利因子最大化、其他风险因素最小化”的交易思路。在前文的风险分析中,我们也简要展示了风险因子的变化规律,这便是此思路的源头。

举个例子,某到期月份期权链的Theta大致以平值期权为中心呈钟形分布。虚值一档与实值一档的Theta大致相同,卖方时间价值收益空间与速度大致相同,买方时间价值消耗空间与速度大致相同。

但是两部位的成本不同、收益率不同、收益曲线不同、稳定性不同。除此之外,由于上述角度的组合需要对其他因子进行风险控制与对冲,对投资者的全局观、敏锐度和果断性提出了更高的要求。

▋流动性与价差

期权合约流动性一般存在由中间山峰向两边递减、近月合约优于远月合约的特征。白糖期权和豆粕期权由于主力合约与近月合约不同步,月间流动性优势往往集中于主力合约。流动性的直观表现便是成交量和买卖价差,对投资者风险控制和动态调整的影响便是及时性、规模性和灵活性。

基于此,不同流动性合约的风险测算和风险控制不能“一视同仁”,对于流动性不足的合约要对其风险来源进行重点分析,要对风险控制和动态的措施进行充分备案,要在合适的时机优先对流动性不足的部位进行调整。

六

情景分析和压力测试

为实现风险控制和动态调整的全局把握,往往要在上述因素的基础上进行综合情景分析和压力测试,以不变应万变,避免无效调整。

【风险提示】:期乐网对文中陈述观点保持中立,不构成任何投资建议,买卖由己,风险自担!