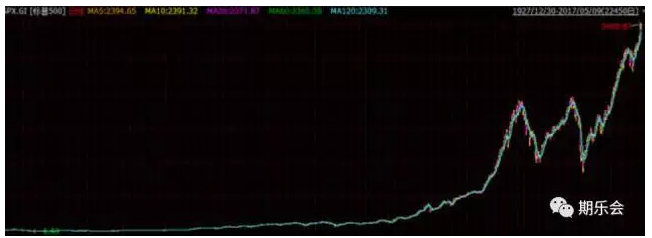

美国股市创历史新高了!

标普500指数5月9日创下2403.87点的历史新高

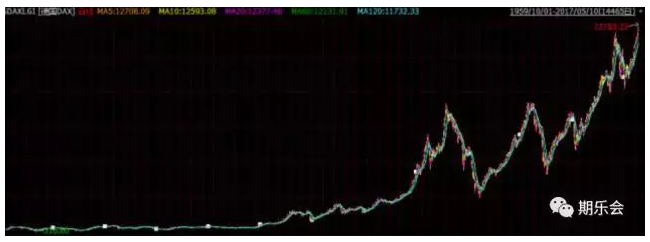

88632065德国股市也创历史新高了!

德国DAX指数5月9日创下12783.23点的历史新高

连韩国股市都创历史新高了!

韩国综合指数5月10日创下2323.22点的历史新高

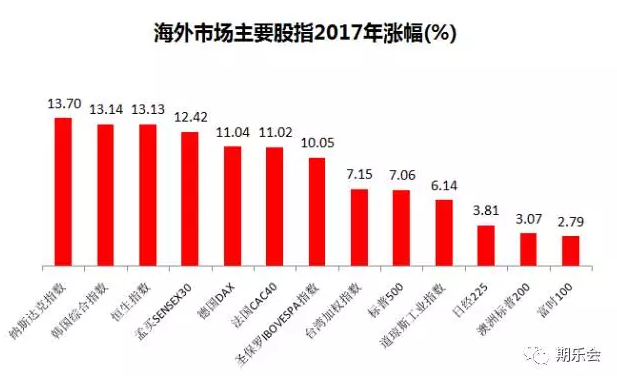

全球股市在牛市的氛围中涨声一片。

而A股可能是已经脱离了地球表面…

从2015年6月12日的5178点后,A股进入熊市,还差一个月就满两年了。

所有还关心股市的小伙伴都想知道:

熊市走到哪一步了? 啥时候才到头啊?

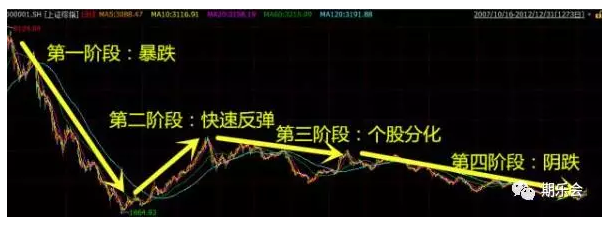

有人曾经总结过熊市比较明显的四个阶段。

第一阶段

暴跌

牛市过后,几乎市场上的股票都是高估的,所以跌的时候,也是大部分股票一起暴跌。

第二阶段

快速反弹

快速下跌之后,也会伴随着快速反弹。 这个时候往往会给很多人造成一种牛市又回来的假象。

第三阶段

个股分化

个股分化,业绩好的股票会有资金抱团取暖,开始上涨。

但牛市中那些讲故事、高估的股票,又会绵绵不断的下跌,给市场参与者留下“一定要买业绩好的”印象。

第四阶段

阴跌

所有股票都下跌,阴跌、慢刀子炖肉,给人心理上造成的痛苦不亚于第一阶段的暴跌。

我们对照这四个阶段来看一下这次熊市。

很多人会说,这次不一样,因为有国家队干预,证监会希望走慢牛,上面领导不让跌等等。但这些只是拉长或是缩短了时间,让这个阶段过程更复杂了,并不能影响到长期的走势。

如果说打个比方的话,股市的牛熊交替类似一年四季的更迭,四季交替的原因在于地轴的倾斜角度,地球和太阳的公转关系。

而股市中这个产生变化的轴是——供求关系(更深层次的话可以归为内在价值),同时市场的参与主体始终是人,人性是永恒的(贪婪和恐惧是一定存在的),人的情绪是始终存在不会变的。

所以很多大的规律性的东西是不变的,股市的牛熊转换的顺序始终不变,但是每次时长和形式都有差别。 就像每年的四季都不等长,每年的四季看起来一样,但是细节又从来都不一样。

最近很多投资者都在关心,国家队的存在和监管层的一些举措是否能彻底改变市场?

其实回顾历史你会发现,政策和监管的身影在历次市场牛熊更迭中都有,但是从来没能从根本上改变市场的整体性规律,只能产生一定的强化和消弱作用而已。

历史上比较大的牛市之后,这四个阶段都是比较明显的,比如07年的牛市之后,就完整地经历了这个四个阶段。

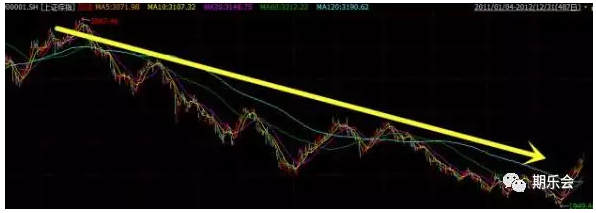

上证综指走势(20071016-20121231)

然而,很多人会因为最近一年多时间,上证指数走出了类似慢牛的行情,就说这次不一样,不能简单地照搬历史。

但是“历史总会重演”这句话还是有一定道理的,因为每一条的K线走势上,其实反应的都是人性,人性总是不变的。

其实很多人是没有看清上一轮牛市的特征。上一轮牛市说白了,就是中小创的牛市。

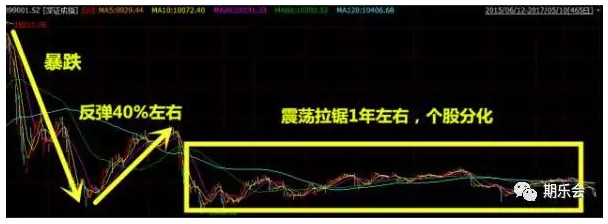

所以要看本轮熊市,就要用代表中小创的指数来看,比如深证成指(399001)。

深证成指走势(20150612-20170510)

第一阶段

暴力杀跌,这波行情就是2015年的股灾行情。

导致这种情况出现的关键原因是经历过牛市的持续上涨,造成市场上所有的股票都高估,在人们疯狂的时候,需要源源不断的场外资金来进入,维持这个供求关系。

但是因为高估严重(创业板市盈率超过100),而同时大多数有意愿参与股市的投资者都在牛市期间进场了,资金也逐步都换成了股票。

证监会开始查处场外配资成了最后一根稻草,每一笔卖单都变成了供应,而没有新的资金来作为需求方进行承接。

为了逃离不断下滑的市场和快速变现,卖单的价格越挂越低,导致了牛市结束后的快速下跌行情。

一般情况下,这种行情里几乎没有什么板块和行业能独善其身,只有部分绩优板块和行业会出现比较抗跌的状态。

第二阶段

明显的反弹+分化行情,这波行情就是2015年10月到12月,创业板从1800点左右反弹到2900多点。给很多参与者造成一种牛市回来的假象。

因为第一阶段极速的下跌,极度的恐慌,就会导致出现两类股,一类是优质错杀股,另一类就是超跌股,短期跌幅达到70-80%的。

所以面对越来越便宜的股价就会有抄底的欲望和行动,而另一边随着前期的股价不断下跌,越来越多能没及时离场的投资者也放弃了抛售选择死扛。

另一方面,很多因为错过牛市的一些场外资金就有了参与买股的冲动,但是由于增量资金不多,这波行情的高度不会特别高,而且会有比较明显的局部性,不像大牛市时期的各板块齐涨,而是有明显的分化。

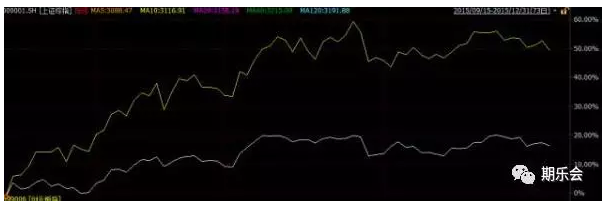

比如这波反弹,创业板有将近50%左右的反弹,而上证指数只有20%左右的反弹幅度,而牛市里比较好的一带一路几乎没有反弹,反观创业板的一些软件,互联网,影视传媒,很多都是有翻倍的行情。

创业板指(黄线)VS上证综指(白线)(20150915-1231)

出现这种情况主要是因为资金有限,只能推动局部行情,第二,机构拉动牛市里的主要板块反弹,给人造成一种牛市继续的感觉,吸引场外资金来解放套牢盘。

从走势可以看出,权重和中小创的走势完全分化,同样的在07年牛市之后,因为那波牛市是周期股的天下,在跌到1664之后,反弹最凶、力度最大的同样也是周期股。

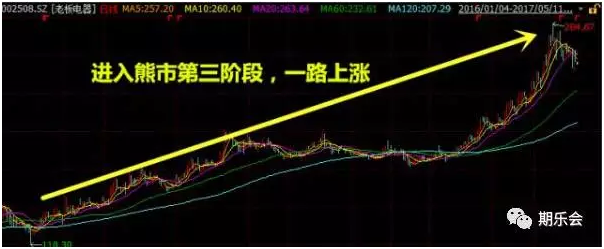

第三阶段

指数震荡,个股分化。绩优股持续上涨,牛市明星股,题材股持续下跌。

出现这种情况的主要原因是:

经过上轮类似牛市的反弹失败之后,大家已经彻底不对牛市抱有希望,谨慎面对熊市,这个时候市场参与者的风险偏好,明显就会降低。

那么一些估值低,业绩确定性比较大,成长性高的股票会成为大家的首选,会不断上涨。

而牛市里一些讲故事的股票,因为缺乏业绩保障,估值高,同时套牢盘巨大,会持续下跌。

比如上一轮熊市里的“喝酒吃药”行情,茅台,恒瑞医药在大盘反弹到3400点之后继续上涨。

而这一轮也是同样如此,基本上都是大消费类股票,在“喝酒吃药”之外,还多了家电,家具行业,比如茅台、老板电器。

这类股票的上涨主要得益于:

①在牛市的时候确实也没涨很多,经过几轮下跌之后,估值普遍不高。

②属于消费行业,成长性确定,经营风险低,容易机构抱团。

老板电器股价走势(201601至今)

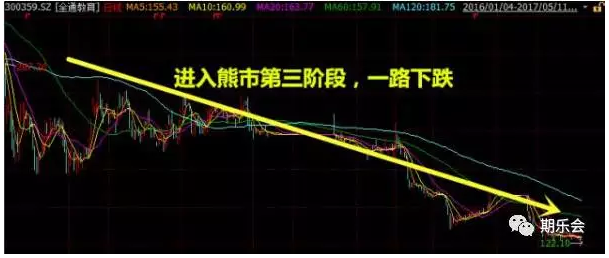

而上一轮牛市中一些互联网+的股票,因为估值太高,业绩又没法跟上,在牛市结束之后就处于漫漫下跌之路,几乎没什么像样的反弹。比如全通教育。

全通教育股价走势(201601至今)

第四阶段

指数阴跌,个股普跌,之后震荡筑底。

这个阶段会分为两个子阶段。

在第三阶段的末端,个股的分化会到极致,绩优股和垃圾股剪刀差越拉越大,但分化的越严重也就是越危险的时候。

现在是熊市,风险偏好这层几乎没有,如果白马股的持续上涨,股价超过价值层,进入流动性溢价上层边缘,甚至进入风险偏好层的话,一旦流动性收紧,而另一些高估的股虽然经过很长时间下跌,但还是无法支撑公司价值的话,就会进入第四阶段,造成全面下跌。

2011-2012年就是典型,当时经过反弹之后,白酒医药很多股票都创历史新高,而且中小板指,因为07年牛市没怎么涨,在09年上证指数见顶之后,10年还创了历史新高。

但是因为CPI的持续上涨,央行在10年底开始加息,很多股票都开始失去流动性溢价,回归价值。

这个时候不管是大盘股,小盘股,绩优股,垃圾股基本上都是一起跌。 这也造成了2011-2012两年的绵绵下跌。

上证综指走势(2011-2012)

创业板指走势(2011-2012)

第二个子阶段,在经过上个阶段的下跌之后,大部分股票都回归到了价值阶段,甚至是很低估。

但是这个时候一般都不会立马上涨。因为经过几年的熊市,几轮的下跌,很多投资者已经绝望,或者说是恐惧了股市,情绪上需要一个修复。

能不能成牛市,还需要流动性配合。像14年牛市,降息和配资其实是导火索。

现阶段的行情,还是处于第三阶段。但是越来越有点第三阶段末期的感觉:分化极度严重,虽然上证指数估值不高,但是中小创估值还是太高。

再加上金融机构又开始加大监管力度,去杠杆,而且创业板越来越有加速下跌的迹象,总之大家谨慎点吧。

转载来源:小基快跑,

素材来源:阿尔法工场(alpworks)

(点击图片查看详情)

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com