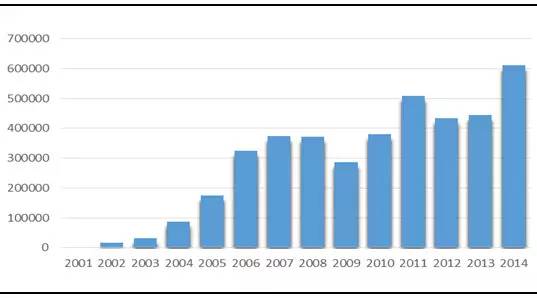

根据台湾经验,期权上市后连续七年(见图一),每年交易量均呈现稳定成长,除了期货商不遗余力的推广期权交易的非线性损益优势外,交易所在各阶段适时提出对交易量的成长有利的政策,也顺势推动期权市场进一步的成长。

交易所推动期权交易发展大致可分为四个主要阶段:放宽交易者持仓数量,降低交易成本,保证金组合制度,新的期权商品上市(一周到期期权)

这些制度交互影响,使机构法人、做市商及一般交易人在持有数量上、交易周转率上、保证金使用效率上及策略多样性上,均产生了极大的正面效果,也使得台湾在期权上市后,交易量逐年攀高,甚至在波动率创下历史新低的2014年,仍能再创交易量历史新高。

图一:台湾期货交易所历年期权交易日均量

2015年,国内期权在全球瞩目中粉墨登场,交易所也在确认市场交易无误后快速的放宽持仓限额,使欲使用期权套利及投机交易人员有了较大的交易空间。

很快的,在大家的殷殷期盼中,又有了保证金的组合方案,使期权对冲策略交易人的保证金有了更进一步使用空间,更能够发挥衍生性商品交易杠杆使用的优势

保证金组合的差异

看到国内期权如此蓬勃发展,上海证券交易所与中国金融期货交易所以极高的效率推出了保证金组合方案及草案,中国金融期货交易所甚至在期权尚未开始正式交易前即开始测试保证金组合的交易情况。

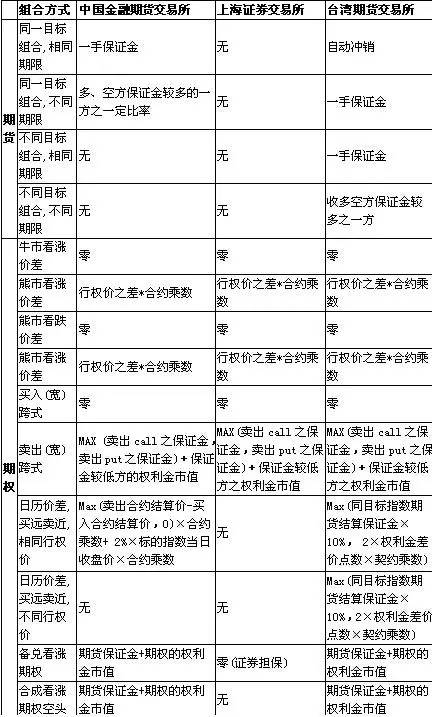

在保证金有效使用的前提下,我们可以观察比较各交易所之间组合保金的差异,并根据过去交易经验,探讨一下使用保证金组合应注意的事项。

表一:比较上海中金所、上证所及台湾期交所保证金组合规定

注:台湾保证金组合期间为2004~2007年间,之后改为SPAN方式

从表一我们发现,两岸保证金组合使用方式大致上大同小异,并无太大的差异。

对相反对冲仓位大致均有保证金减少的措施,并且在不同交易所上许多组合的保证金需求一模一样,这对持有对冲部位的避险者确实减少了资金上的压力。

但仔细查看保证金组合内容发现,不同处大致可分为三个部分:期货与现货之保证金组合之差异;不同商品的相关性保证金组合之差异;不同到期日的保证金组合之差异。

由于上海证券交易所的50ETF期权是现货期权,在标的资产(Underlying)不以保证金持有及无到期日情况下,不需与期权组合,在先天条件的限制下,其组合方式较为受限。

中国金融期货交易所公布的业务组合测试材料中,对于跨期组合及跨商品组合相对谨慎,故中国金融期货交易所虽然有沪深300(IF)、上证50(IH)及中证500(IC)等不同股指,但对于股指间对冲的保证金组合暂时没有公布,且对于不同行权价的期权跨期价差也暂无组合方案。

以这两个交易所比对台湾期货交易所的保证金组合方案,可发现国内在扩大衍生性商品交易量的道路上,对杠杆的放宽检视上,确实保持着审慎的态度。

台湾的历史事件经验

国内对于跨期价差保持谨慎态度,相信台湾过去发生的数次保证金组合事件在其中扮演着关键的因素。尤其是2005年陈姓年轻夫妇保证金经典事件,不得不在此提起供大家参考。

2005年5月份,台湾适逢除息(分红)旺季,与其它几年不同是:那年开始许多公司愿意将赚到的钱配出去的比率提高,换句话说,指数因为除息而向下修正的点数也比过去几年来得明显,但许多人并不知道,包括本文主角陈姓年轻夫妇。

陈姓夫妇在5月3日发现,2005年6月行权价5200的实值认购期权报价600点,但同样5200行权价的认购期权之9月合约,报价居然仅有500点,较远到期的期权居然权利金较低,当时他们推测这是因为期权处于深度实值且远期流动性不佳。

由于没人发现这样的无风险套利事情,所以陈姓夫妇开始买进9月5200的认购期权,同时卖出6月5200的认购期权,想利用市场的流动性缺失套取人生第一桶金。

接着,更神奇的事发生了,由于当时期货交易所对日历价差保证金组合规定:投资人仅需支付两个合约权利金相差之点数的合约价值金额,即可持有买进远月卖出近月期权部位。

故在此例中,由于远期期权价格低于近期期权,故不仅不需支付保证金或权利金,反而每做一个组合还可以取得100点(合5,000元台币)的收入。

陈姓夫妇发现此情况后,陆续在台湾的大华、统一、太平洋、富邦、宝来瑞富、元富、华南永昌、建华等十家期货公司建仓,10日之内建立了约1.39万手的合约,单边市值超过160亿台币。

由于每一套组合部位不仅不需支付保证金,反而多出5,000元台币的可使用余额,故此组合总计可提领出近7,000万台币的金额。

由于客户建立部位后急于提款,加上提款金额相对入金金额差距太大,这引起了期货商的留意,使陈姓夫妇无法在第一时间“提领差额”,完成全球第一起“组合保证金无风险套利”。

整个事情爆发后经过仔细研究,发现交易所的保证金组合办法有重大瑕疵,而此保证金组合的瑕疵事件,也造成了之后期货商陆续处理仓位时因流动性问题而产生总计超过8,000万元的损失;

又因陈姓夫妇无力偿还高达数千万元的赔偿损失,也造成了因为制度规定而使期货商产生无法回收的呆账,使台湾期货交所可能面临第一次被要求由违约准备金赔偿期货商的损失。

这一连串的故事,全因为组合保证金在设计时的小小疏失。

但问题在哪儿?答案就是除息。2005年息值(分红)约200点(3.3%),这代表了2005的除息季节,就算行情不涨不跌,指数现货仍将会向下修正200点。

在5月3日那天,6月份的期货合约报价5768点,9月份的期货合约报价5639点,9月合约的期货与6月合约的期货相差了147点,这天也隐含了市场认为6月合约后到9月合约这段期间,至少有147点的息值要配出。

而陈姓夫妇在当天仅以100点的差距进场日历价差,这看似无风险套利的交易,却在进场时已先站到了吃亏的位置,悲剧已悄悄发生,但整个市场却没人知道。

从图二亦可以清楚看到,5月3日至5月17日,6月合约期货与9月合约期货的差距平均约170点,这就是在日历价差中最被疏忽的关键。

6月行权价5200认购期权的标的资产(Underlying)是6月份的期货合约,9月份行权价5200认购期权标的资产是9月份的期货合约,在标的资产平均差距已达170的情况下,深度实值的认购期权在不考虑时间价值情况下,至少6月合约的认购期权要高于9月合约的认购期权,相差170点才能有无风险利润的空间。

陈姓夫妇在相差100点即进场交易,且多数仓位不足百点差距即进场,基本上除非崩盘走势,否则套损的结局几乎已经确定,全球第一起因为组合保证金制度缺失的风波序幕也就此拉开。

风险较原先更低的组合制度

但保证金组合制度并非毒蛇猛兽,在相同的保证金之下,风险较原先单独仓位更低是该制度的基本精神。

多腿对冲策略本就较许多单腿策略风险低,风险较低使用较少保证金本是合情合理的,保证金组合制度当然水到渠成,顺理成章。故大多数风险来源并非保证金的组合制度,而是太大的仓位,太大的曝险值及过于乐观的做法,这些风险无论有没有保证金组合制度都会发生。而保证金制度的缺失造成的风险,相信在过去市场反复试炼后,几无犯错空间。

为求慎重,上海证券交易所并无日历价差保证金组合,中金所则在日历价差的保证金组合中订出至少市值2%的保证金规定,这些都确保了不会重踏覆辙。

国内的保证金组合制度在比较后,虽然其组合的多样性仍有发展空间,但在极短的时间跨出了保证金使用效率性的第一步,不仅先行引导了市场组合部位策略思考方向,也为陆续即将上市的期权策略工具灌溉了良好的量能成长空间。

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com