德国世界报称,索罗斯在英国退欧公投动荡期间下注1亿欧元做空700万股德意志银行流通股。

根据Federal Gazette提供的数据,截止上周五,索罗斯基金的空头头寸为7,034,293股,在德意志银行所有流通股中的占比达到0.51%。

即使按照上周五接近14欧元的价格做空德意志银行股价,索罗斯也已经通过这700多万空头仓位赚得超过1000万欧元账面浮盈。

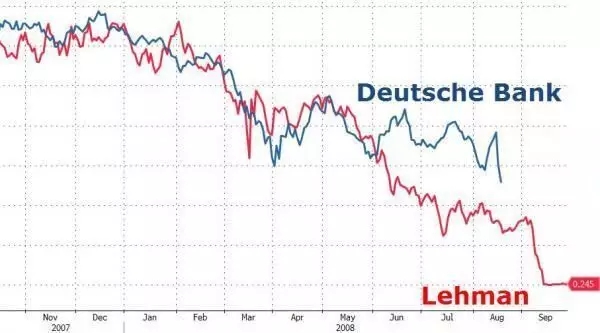

仅仅过去两个交易日,德意志银行股价就累计下跌了22%,已跌至历史最低水平:

过去几个交易日,德意志银行股票成交量暴增,远超近期1000万股的平均成交:

彭博终端数据显示,从5月31日到6月15日,德意志银行股票空头头寸增加了3,284,555股,增幅达到18.7%,至20,879,531股,这一规模超过了欧洲债务危机时期水平。目前德意志银行空仓占日均成交股数比例为5.21%。

过去两个交易日,欧洲银行股两日跌幅创下史上最大,以美元计价的欧洲银行股股价创下历史新低,跌幅已经超过了雷曼或是美国长期资本管理公司(LTCM)倒闭时的跌幅。投资者担忧银行违约风险上升,是欧洲银行股下跌的重要原因。

昨日(27日),索罗斯的发言人称,由于看空全球市场前景,索罗斯在其他投资中因退欧公投获益。该发言人还称,索罗斯在英国退欧公投前看多英镑,且未做空英镑。外媒报道并未言及索罗斯在公投前有实际“做多英镑”的行为。

公投前数日,索罗斯曾在英国《卫报》撰文称,英国选民“严重低估”退欧的真实成本。金融市场、投资、物价和就业恐怕都会面临“立竿见影且戏剧性的影响”,英镑/美元恐怕会“陡然”下跌,跌幅至少会达到15%,可能会暴跌逾20%。

本月稍早,《华尔街日报》援引知情人士称,索罗斯在近期指导了一系列大型做空投资——因对全球经济悲观,索罗斯多年后再度亲自参与交易,做空股票、买入黄金和黄金股。

做空德银只是冰山一角?

在1992狙击英镑,1997年狙击港币两场做空战役中,索罗斯均采用了多线操作,双杀甚至三杀的策略。

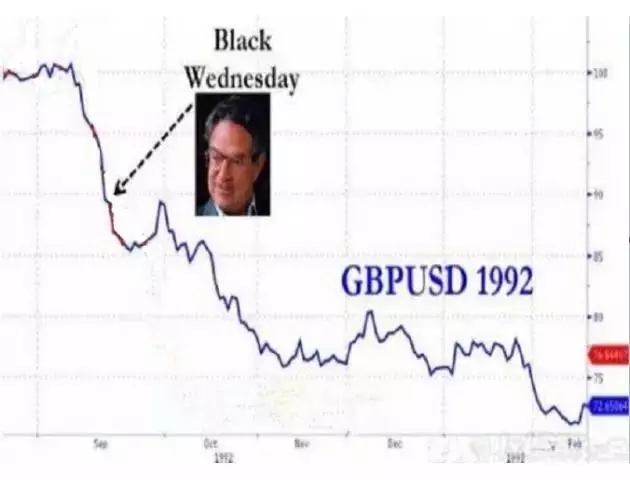

1992年9月“黑色星期三”之战中,索罗斯豪赌70亿美元抛售英镑,购入60亿美元坚挺货币马克;同时,索罗斯考虑到一个国家货币的贬值(升值)通常会导致该国股市的上涨(下跌),又购入价值5亿美元的英国股票,并抛售德国股票。

英国政府动用了价值269亿美元的外汇储备,但最终还是遭受惨败,被迫退出欧洲汇率体系。

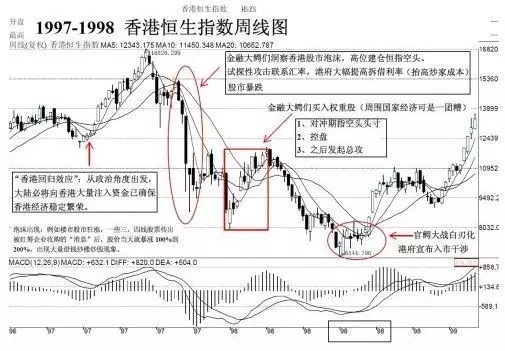

在1997年东南亚危机高峰时,索罗斯为首的基金则是从股市、汇市、期货三个方面围剿港币联系汇率。

索罗斯首先大量沽空港元现汇换美元,同时卖空港元期货,然后在股市抛空港股现货,并于此前后在恒生指数期货市场大量沽售期指合约。

攻击发动之后,恒生指数从约16000点下跌到6500点,跌去了约60%。香港的楼价从1997年的最高峰开始持续下跌,到了2003年差不多跌去了65%。当然在中国大陆的支撑之下,香港政府最终入市击败了索罗斯。

索罗斯为什么选择1亿做空德意志银行?

我们来看看华尔街见闻见识社区的网友是怎么分析的:

AaronTao:

第一,从自身银行业务的基本面来讲,德银过去几年无论是投行业务还是衍生品业务在欧洲地区一直保持着下滑的态势,从2013年开始便开始消减开支和裁员。

第二,过去欧元区的繁荣和地区成员的稳定实际上在一定程度上帮助了类似瑞银、德意志、汇丰等全球跨区域银行业务的增长,而英国此次脱欧其中最大的一个影响之一就是在可见的未来,对于服务要素的自由流通将会大打折扣,后果就是未来类似于瑞银,德意志,汇丰这样的机构可能会面对更多来自欧盟主权国家的审查,说白了就是现在欧洲民族保护主义已经开始抬头了,而索罗斯之前的观点实际上也证明了他的观点,也就是欧元区必将瓦解。

bocjpm:

德银最近本来就问题重重,基本面摇摇欲坠。更关键的是通过点燃德银这个导火索可以引发更大的动荡与机会。

呼呼呼:

我感觉索罗斯正在准备一个“支点”

elaine:

空歐元空德意志安全很多、比你空英鎊或多英鎊或黃金日幣等等安全的多了

蓝乔:

德银就中像国的“工商银行”,即便留欧,德银也是最稳健的。索罗斯并不是做空德银,而是用蓝筹来赌。

Tco1414:

德银已经不行了,差不多算僵尸银行了

犹记当年,1992年索罗斯发起了一场做空英镑的狙击战,打爆英国央行,顺走英国人民整整10亿美金,直接把英国打趴下了。

这次,索罗斯并未在英国脱欧公投之前做空英镑,甚至还好心警告,由于大家严重低估英国脱欧的真实成本,英镑兑美元可能暴跌逾20%,甚至引发比1992年更糟糕的后果。

其实,这次索罗斯醉翁之意不在酒,而在这里,下了1亿的做空赌注。

据外媒报道,在英国脱欧动荡中,索罗斯下注1亿欧元做空了700万股德意志银行股票。

英国脱欧已成定局之后,欧美股市开盘暴跌。英国银行股跌幅惨重,巴克莱、劳埃德和苏格兰皇家银行股价下跌超过29%。欧洲其他大型银行也未能幸免,德意志银行在法兰克福交易中跌18%。

随后英国首相卡梅伦宣布辞职,英国选民请愿“二次公投”,英国人恐怕是地球上最“作”的一群人了。

英国退欧的阴影面积仍在扩大,过去两个交易日中,德意志银行股价累计下跌22%,股票成交量暴增,远超近期1000万股的成交。

此前,德意志银行宣称将裁减3000德国岗位,作为重组工作的一部分。而有知情人士表示,德银因为在碳排放税案件中涉嫌洗钱,被罚款。

负面消息接连不断,这恐怕也是索罗斯做空德意志银行的重要依据之一。

当大家以为索罗斯已垂垂老去,该退休了,但他不服老啊!索罗斯在近期指导了一系列大型做空投资——因对全球经济悲观,索罗斯多年后再度亲自参与交易,做空股票、买入黄金和黄金股。

这厢索罗斯英雄迟暮仍要上演做空大戏,那边李嘉诚要泪流成河了。

英国公投退出欧盟的消息公布之后,全球金融市场连日来受到波及。而在这波黑天鹅事件中,香港首富李嘉诚成了最“受伤”的华人。

有统计数据显示,李嘉诚56%的投资在欧洲,其中英国是“主战场”,大约占到37%,有英国媒体甚至因此形容李嘉诚“买下了大半个英国”。如今,英国近三成的天然气市场、近三成的电力分销市场和约5%的供水市场都由李嘉诚旗下公司实际控制。

被称为“买下英国”的李嘉诚旗下上市公司股价接连受挫,4家旗舰上市公司市值两个交易日累计蒸发714亿港元(约合人民币612亿元),相当于港股上市公司碧桂园的总市值。

而按照李嘉诚家族的持股计算,其家族财富两天至少缩水111.3亿港元,约合人民币95.4亿元。在年初公布的福布斯财富榜单中,尽管被内地首富王健林拉下了华人首富宝座,但李嘉诚仍以313亿美元财富连续18年蝉联香港首富。

不过,李嘉诚似乎没有外界想象的那样被英国“深度套牢”。他表示“即使英国脱欧,也不会是世界末日。”

英国脱欧李嘉诚亏数十亿,最惨的可不是他!

有比欧洲股市更惨的“输家”,英国的亿万富翁。据彭博报道,在英国脱欧结果后,英国最富15人的财富累积蒸发55亿美元(注意是美元不是人民币)。

李嘉诚资产缩水约人民币95.4亿元,比他更惨的还有比尔盖茨(24亿美元)、巴菲特(23亿美元)和墨西哥电信大亨贝索斯(16亿美元)。整体来看,李嘉诚在全球富豪榜的排名未发生改变,仍位于第24位。

最后,我们回顾一下索罗斯的战绩吧!

索罗斯黑历史全复盘:曾做空各大主要货币,战绩4胜1负

索罗斯五次大的“做空战”(美元、日元、英镑、东南亚、香港)。战绩4胜1负,除了在香港做空失败,巨额亏损以外,其他几次“做空战”都成功了。

第一次:做空美元

可能很少有人知道,索罗斯第一次做空的货币是美元,之前他主要的投资标的是股票和债券。1984年开始,索罗斯发现美国在80年代的贸易赤字不断扩大的同时,美元却没有依照传统理论预测的那样贬值,反而因为投机资金涌入而不断升值。他认为美元终将贬值,于是开始等待。

他写投资分析日记的好习惯帮他把下注时间定在1985年8月16日,他旗下的量子基金买入总值7.6亿美元的日元、德国马克和英镑。三周后,美元继续升值,基金亏损2000万美元。9月22日,美英德法日达成“广场协议”,核心是协调行动推动美元贬值以解决美国居高不下的贸易赤字问题。随后索罗斯不断加仓日元和马克并开始直接做空美元。四个月后,基金净值上涨35%,盈利2.3亿美元,而全年的净回报则接近120%,创下量子基金的记录。

第二次:做空日元和日股

索罗斯另一笔成功交易是在日本实施量化宽松后,他的家族办公室在2012年底到2013年初通过做空日元获利10亿美元,同时还做多日本股票,并且在随后的时间持续这笔多空交易(加上其他的投资,2013年盈利55亿美元)。

但这次和80年代做空美元一样,并没有什么批评索罗斯的声音。也许大家认为这是政府主动推动的货币贬值,而他只不过是顺势而为罢了,如果对冲基金可以加速实现政府正确的目标,那倒可以称得上“白武士”了。

第三次:做空英镑

在史称“黑色星期三”的1992年9月16日,英格兰银行在面对宏观对冲基金和其他机构投资者卖空英镑,而又缺乏足够外汇储备捍卫的情况下不得不贬值。这也使得索罗斯以“击垮英格兰银行的人”成为欧美家喻户晓的“英雄”或者“恶魔”。

事缘欧洲汇率体系规定各成员国有责任使本国货币汇率的波动稳定在一定范围之内。两德统一之后,德国为缓解通货膨胀压力而提升利率,给包括英国、意大利、西班牙、葡萄牙等为刺激经济增长而实行低利率的国家造成了很大压力。英镑和里拉对德国马克贬值,逐渐逼近欧洲汇率体系规定的下限。

9月16日上午,英国政府决定将利率由10%提升至15%,但无力缓解英镑下跌之势。当天晚上,英国决定退出欧洲汇率体系,意大利和西班牙紧随其后让本国货币自由浮动。此前,索罗斯以“直扑劲动脉”向操盘手下令,将做空英镑和意大利里拉的头寸由15亿美元加杠杆升级至100亿美元,最终获利约10亿美元(当时美国大银行全年外汇交易利润通常为3亿美元)。接下来,爱尔兰、西班牙和葡萄牙的货币相继贬值。1993年8月,欧洲汇率体系正式结束。

第四次:做空东南亚货币

批评索罗斯的声音在1992年出现,在1997年东亚金融危机爆发后达到顶峰。1997年7月开始,泰铢、马来西亚林吉特、菲律宾比索、印尼盾、韩元大幅度贬值,亚洲大部分国家股票市场暴跌,引发经济衰退、企业破产、银行倒闭、房地产贬值、失业率上升、社会动荡和政局不稳。

对冲基金在泰铢7月贬值23%时获利巨大,例如量子基金一个月就赚了11.4%。一时间,索罗斯和他的同行们成为亚洲的“公敌”和媒体口诛笔伐的对象,被称为 “全球经济的强盗”,这些国家花了40多年建设经济,但是索罗斯这群恶魔却把一切都摧毁了。

第五次:做空香港货币和股市,但失败了!

1998年对冲基金做空香港货币和股票市场铩羽而归,许多媒体在欢呼香港和中国政府在捍卫联系汇率制出奇谋而凯旋时,却忽视掉一个事实——东亚金融危机爆发导致石油下跌对于俄罗斯经济造成重大打击。

1998年8月17日,处于危机中的俄罗斯突然宣布卢布贬值、推迟偿还外债及暂停国债交易,引发美国和欧洲股汇市的全面剧烈波动,导致对冲基金巨额亏损是他们无法在香港继续做空的重要原因。

前段时间有传索罗斯要做空亚洲!做空美股!做空一切!索罗斯又高调回来了。

但中国政府立场很坚定,做空中国者终将败于市场,做空人民币死路一条。中国拥有充足的资源和政策工具来确保经济形势处于控制之下,并且有能力应对任何外部挑战。

来源:华尔街见闻、华尔街情报(iMarket)、新京报、投资界报道

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com