昨晚(2月25日)21点,“股神”沃伦·巴菲特(Warren Buffett)发布了他写给伯克希尔·哈撒韦公司(Berkshire Hathaway)股东的第52封信。

今年他在信中强调了移民对于美国的重要性。同时对股票回购这种行为表达了认可。

和往常一样,巴菲特除了对于未来经济进行了展望及对公司业绩做了回顾,一成不变地赞扬被动投资,并当起了指数基金推销员。

▼移民使美国伟大

巴菲特称,美国经济增长一直都是不可思议的,其中一个主要原因就是一波又一波充满天分和雄心勃勃的移民来到美国。不过他并没有直接点评特朗普的移民政策。

即使不是经济学家也应该理解,使美国伟大的关键因素之一,是移民。

尽管如此,世界第三富豪巴菲特的如此声明可能会引起一些争议。特朗普现在作为总统,他一直试图对来自七个主要穆斯林国家的移民实行严格限制。

这封信通常会被投资者作为对未来经济和市场的预测,而且事实上,在长达29页的致股东信中,只有一小部分函涉及政治。

巴菲特虽然曾公开支持希拉里,但他也说过,他认为特朗普并不会使美国经济脱轨。

▼支持股票回购行为

专注于长期投资的巴菲特本次公开支持了一种有时被谴责为短期主义的行为:股票回购。

而股票回购的争议在美国已经不是一天两天的事了,因为这让股东享受更多的收益,而不是增加员工的工资或者将资金花费在研发上服务于整个社会。

包括资产管理公司贝莱德(BlackRock)首席执行官Larry Fink在内,一直指责回购行为会抑制美国公司的长期投资的增长,因此压制经济。

然而,巴菲特认为,回购是资本的合理使用,没有任何公司是为了回购,而去主动放弃了长期投资。

一些人几乎将回购称为“非美式的”将他们描述为企业欺诈,转移了发展生产所需的资金,但事实并非如此:

现在的美国企业和个人投资者手里都烂者大把待合理配置的资金,我还不知道有什么好项目近年来是因为缺乏资本而告终的。

(如果你发现了,请尽快打电话给我们。)

伯克希尔·哈撒韦公司有自己的回购政策,即如果价格低于其规定的账面价值的120%就启动回购,虽然这已有多年没有触发。

巴菲特认为,当市场对其估值低于公司的内在价值,以及当公司没有其他更迫切的现金需求时,回购股票是有意义的。

▼对于未来乐观谨慎

在信中,巴菲特依然对美国经济表示乐观。他认为因为创新,生产力的提高,企业精神和丰富的资本,美国的实业和对应的股票几乎肯定在未来会增值。

然而对于未来几年市场具体可能发生什么,巴菲特显得比原来更谨慎。他认为未来几年,主要市场下跌甚至恐慌可能会时有发生,这将影响到所有股票。

不过他认为也没必要害怕。

没错,财富的积累可能会时不时被短暂地打断,却不会被停止。

巴菲特似乎确实关注财富分配不均的问题。虽然巴菲特赞扬美国市场体系,但他似乎也支持政府在主导“财富再分配”方面的作用。

这一说法可能会有所争议。随着特朗普希望降低企业和个人的税收,显然特政府可以重新分配给这个国家的财富将比过去更少。

▼公司会在恰当的时候通过并购实现增长

伯克希尔哈撒韦公司第四季度净利润增长了近15%,部分受到股市年底收益的推动。

2016年度净财富增加了275亿美元,A类股和B类股的账面价值增长10.7%。

在过去52年中,公司每股的账面价值从19美元涨至172108美元(A类),年度复合增长率达19%。

我们预计投资收益仍会很丰厚,不过随着时机的变化而表现出随机性。这将为企业并购提供大量资金。

目前,伯克希尔的顶尖CEO们正专注于他们手里的业务,并在恰当的时候通过并购实现增长。

▼果然又在卖指数基金了

除了将指数型基金Vanguard 500 Index Fund的发行人,全球最大公募基金公司Vanguard Group的创始人Jack Bogle称为“英雄”,巴菲特在信中也展示了他与纽约对冲基金Protege Partners之间十年赌局的最新进展。

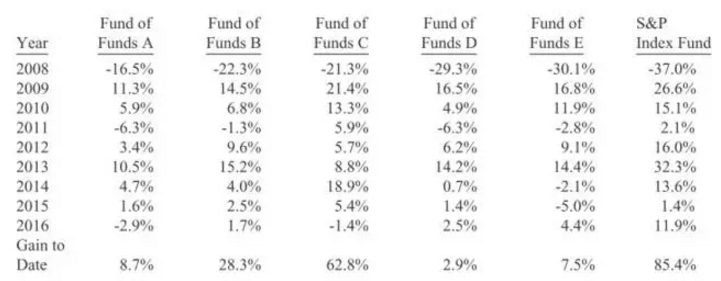

这一赌局始于2008年,由Protege Partners挑起,声称在十年内其挑选的五只组合型基金(FOF)的累积回报率将跑赢标普500指数,目前距离赌局结束只有不到一年时间。

信中图表显示,自2008年至2016年底,标普500指数基金的年化回报率为7.1%,而Protege Partners挑选的基金年化回报率只有2.2%。

信里也依旧对那些收着高额管理费的主动管理基金经理们嘲讽力全开:

如果1000名基金经理在一年初就做出市场预测,那么很可能至少也会有一个人连续九年都判断正确。

当然,1000只猴子当中也会产生一只可以连续判断对9年,但还是有区别的:这只幸运的猴子并不能找到会把钱交给它去投资的人。

来源:华尔街见闻(ID:wallstreetcn)

2017

■ 每当听到分析师以羡慕的口吻谈论某些管理层擅长“做数字”,我和查理总会皱眉头。事实上,商业世界中有太多不可预测的事,意外时常发生。而当意外发生时,那些以华尔街的反应为关注重心的CEO们便会倾向于编造数字。

■ 假如有一千个管理者在年初时对市场进行了预测,那么在未来连续九年里,至少会有一个预判是正确的。当然,1000个猴子里看起来似乎总会有一个聪明的先知。不同之处是,这只幸运的猴子不会允许其他人和自己站在一队,共同投资。

■ 许多聪明人在做对冲基金。不过一定程度上来说,他们的工作是自我中和的,他们的智商虽然能选择不错的股票品种为投资者带来收益,但却对抵了投资者为此要付出的高昂年费和管理费。所以对投资者来说,对冲基金并非好选择。

■ 底线:当数万亿美元由收取高额费用的华尔街金融家们掌管,通常获取巨额利润的人会是管理者,而不是客户。大大小小的的投资者都应该坚持选择低成本指数基金。

■ 多年以来,我经常被问及投资建议。(但是,)一些投资者一边感谢我的建议,一边又踏上消耗巨额管理费用之路,或者在一些机构中寻找被当作“超级助手”的顾问。

附10年巴菲特金句——

1999

如果说我们有什么能力,那就是我们深知要在具竞争优势的范围内,把事情尽量做好,以及明了可能的极限在哪里,而要预测在变化快速产业中经营的公司,其长期的经营前景如何,很明显的已超过我们的能力范围之外,如果有人宣称有能力做类似的预测,且以公司的股价表现作为佐证,则我们一点也不会羡慕,更不会想要去仿效。相反的,我们会回过头来坚持我们所了解的东西。

2001

奇迹之一就是在伊索寓言里,那历久弥新但不太完整的投资观念,也就是“二鸟在林,不如一鸟在手”。要进一步诠释这项原则,你必须再回答三个问题,你如何确定树丛里有鸟儿?它们何时会出现,同时数量有多少?无风险的资金成本是多少?

▲震惊全球的9·11事件让巴菲特重新审视不确定性风险,在致股东信中,他写到:“这种可能性,正以一种不规则且难以衡量的速度逐渐增加当中……对抗恐怖活动的战争永远不会结束。”

2002

当致命的连锁关系产生时,一个微妙的关连可能导致全面的崩溃,当保险业者在衡量自身再保安排的健全性时,必须谨慎地试探整个连环所有参与者的抗压性,并深切地思考当一件大灾难万一在非常困难的经济状况下发生时该如何自处,毕竟只有在退潮时,你才能够发现到底是谁在裸泳。

▲在亚洲寻找机会成为巴菲特那几年的投资新策略,他曾将目光瞄准日本市场,但由于日本股市持续低迷,投资回报低于预想,巴菲特将目光投向中国,向中石油抛出了绣球。伯克希尔·哈撒韦投资4.88亿美元,占中石油总股份的0.7%。

▲2006年,巴菲特作出了两个对个人来说十分重大的决定:一是将370亿美元捐给慈善组织,二是在他76岁生日当天举行了一场婚礼,新娘是与他同居28年的女友阿斯特丽德•门克斯。

2008

一家真正伟大的公司必须要有一道“护城河”来保护投资获得很好的回报。但资本主义的“动力学”使得,任何能赚去高额回报的生意“城堡”,都会受到竞争者重复不断的攻击。因此,一道难以逾越的屏障,才是企业获得持续成功的根本。一道需要不断重复开挖的“护城河”,最终根本就等于没有护城河。

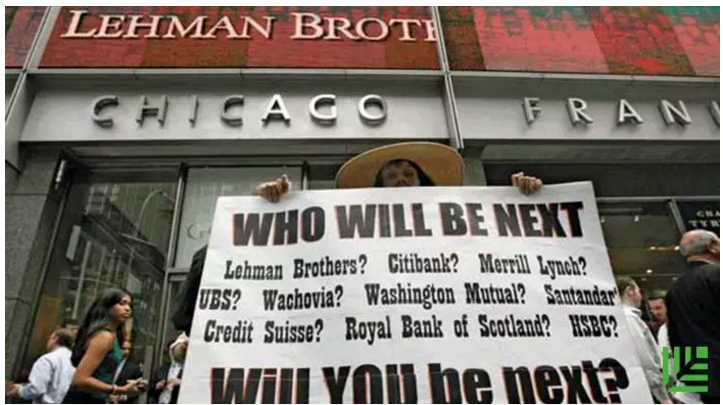

▲“金融世界一片混乱,美国和海外都是如此”,回顾2008年金融危机,巴菲特说。此外,他认为金融行业的问题已经渗透到宏观经济中,而且现在正由渗漏演变成井喷,因此,近期内,失业率将会升高,商业活动将会衰退,媒体头条会继续令人惊慌。

2009

无论是好年景还是坏时辰,查理和我都简单地紧盯四项目标:

■ 维系伯克希尔在金融上直布罗陀海峡般的位置。这意味着要有非常良好的资金流动性、适度的即将到期债务、数十个利润与现金的源泉;

■ 拓宽保护我们生意的 “护城河”,这会让我们的公司们具备长期竞争优势;

■ 收购和发展新的、各种各样的利润之源;

■ 扩大和培养优秀的管理团队,这个团队要能持续为伯克希尔创造出非凡价值。

2010

有所不为:

■ 避开我们不能评估其未来的业务,无论他们的产品可能多么激动人心。

■ 由于成群竞争者争夺主导权,查理和我能够明确预见某个行业未来会强劲增长并不意味我们能够判断其利润率和资本回报会是多少。

■ 我们绝不会依赖陌生人的善举。“大到不能倒”不会是伯克希尔的退路。

2012

在我早期的日子里,我也乐于看到市场上涨。然后我读到格雷厄姆的“聪明的投资者”第八章,这章说明了投资者如何对待股价的波动。立刻一切在我眼前发生了变化,低价成为了我的朋友。拿起那本书是我一生中最幸运的时刻之一。

▲2012年,巴菲特公开宣布了他患有前列腺癌的消息,但同时乐观地表示“感觉还不错”,医生在诊断后也声明他的病目前并无生命危险。时任美国总统的奥巴马特意向巴菲特致电慰问。时年81岁的巴菲特在那年的致股东信中表示,自己“精力旺盛”,如有任何健康异常情况,会及时向股东报告。

2014

■ 并不是非得成为一个专家,才能获得满意的投资收益率。但如果你不是一个专家,你必须认清自己的能力局限,遵循一套相当行之有效的方法去做。把事情搞得简简单单,不要孤注一掷。当别人向你保证快速赚钱发财时,你马上回答说“不”。

■ 我要特别强调格雷厄姆书中那句格言的真谛:价格是你付出的,价值是你得到的。

2015

积极的交易,试图“抓准”市场的波动,不充分的多元投资,向基金经理和顾问支付不必要且高昂的费用,用借来的钱做投资,这些行为都可能会摧毁你的丰厚回报

每日精彩,欢迎扫描二维码关注期乐会微信公众平台。

感谢作者辛苦创作,部分文章若涉及版权问题,敬请联系我们。

纠错、投稿、商务合作等请联系邮箱:287472878@qq.com

转载来源:券商中国