2014年铜价持续下跌,但是铜市场的基本面分期逐渐增大,现货市场的升贴水结构并没有完全反应出市场预估的过剩压力,反而经常出现现货市场供应偏紧导致的升水攀升的情况。

由于全球铜矿加速扩张,导致铜矿供应大幅增长,现货铜精矿加工费不断飙升,这使得铜冶炼企业利润增长。然而市场粗炼产能在一定程度上延缓了过剩压力从铜矿向精铜的传导。但是,无法解释的是铜市场不断增长的产出、消费温和、库存下降三大特征背离的情况,本文就从现货升贴水、铜供求平衡表调整和贸易创新业务三部分推导出铜市场的变动逻辑,来解释铜市场背离的异常情况。

升贴水结构显示铜市场异常

2014年由于全球铜矿扩张加快,导致铜出现了近十多年的过剩特征。然而,铜价下跌的趋势并不顺畅,反而价格曲线显示现货市场铜表现相对偏紧。

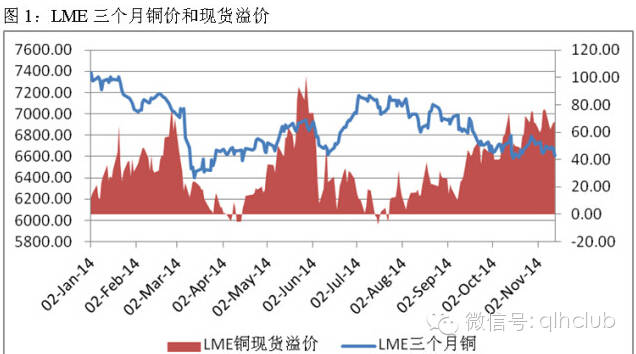

一方面,LME铜价表现为近高远低,现货不断出现溢价攀升的特点;另一方面,11月份LME铜曲线陡峭化,这都意味着铜现货价格坚挺,远期出现大幅的贴水,这种倒价差结构和陡峭化的价格曲线都不符合铜过剩的基本面。

数据显示,2014年LME铜现货较三个月期价大多数时间呈现溢价结构,最高的时候是5月28日达到101美元/吨,而在11月份持续位于50美元上方,截至11月13日,依旧高达67.5美元/吨。

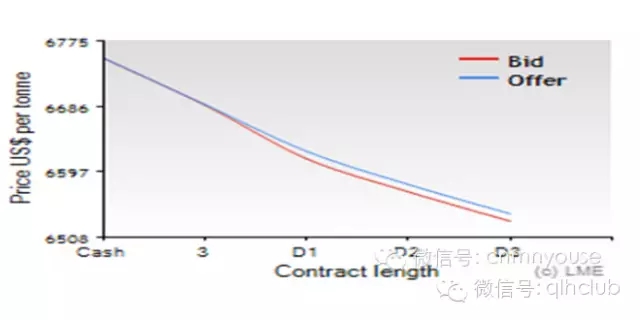

观察LME铜价格曲线,其呈现近高远低,并且陡峭化的特点,这就是使得持有铜空头展期成本很高。截至11月13日,LME铜现货价格较三个月期价升水67.5美元/吨,而LME三个月期价较15个月期价升水26美元/吨。

铜供求重估后依旧过剩

2014年,全球铜市场尽管价格重心不断下移,但是年初市场预计的供应结构却出现明显的分歧。今年初,各大机构、对冲基金纷纷预估2014年全球精炼铜市场将出现超过50万吨的过剩。其中,国际铜研究组(ICSG)预计2014年全球铜市场将过剩63万吨。

进入三季度,由于全球铜显性库存不断下降,似乎铜市场的过剩情况不及预期。而各大机构发布的月度报告也显示精炼铜似乎并没有因铜矿扩张而出现大幅过剩,反而出现短缺。国际铜研究组(ICSG)发布数据称,2014年1~7月,全球精炼铜市场经过季节性调整之后出现了51.2万吨短缺,而去年同期过剩11.4万吨。而全球金属统计局(WBMS)公布的数据显示,2014年1~8月全球铜市场供应短缺28.8万吨,而2013年全年过剩28.1万吨。

从国际铜研究组(ICSG)的统计口径来看,其没有将显性库存考虑进去,更没有将国储、生产商、贸易商等隐性库存计算进去,只是统计当期的产量和消费量的差值。如果加上ICSG统计的显性库存,那么2014年1~7月全球铜市场过剩56.8万吨,剔除LME被交易所锁定的注销仓单3.24万吨,实际上过剩还有53.36万吨。如果再加上中国保税区铜库存70万吨的库存,按照60%的比例再剔除被融资锁定而短期无法流通的库存,那么实际全球铜市场过剩量达到95.36万吨。

此外,国际铜研究组(ICSG)把实际消费按照表观消费来替代估算,也同样忽略表观消费因融资等活动相对于实际消费高估的情况。

为了更科学合理的估算全球的供求情况,笔者跟踪了全球排名靠前的几家铜上市公司的财报。根据海外相关铜矿上市公司报告进行统计,2014年1~6月,由于2009年以后新建的矿山投产,导致铜矿产出大幅增长。二季度开始,铜价大幅下跌,罢工事件、印尼原矿出口禁令和部分新产能不稳定,三季度很多矿山纷纷减产。例如,Freepot三季度铜产量同比下降3.4%,Anglo American三季度铜产量同比大幅下降15%,Glencore-Xstrata三季度铜产量同比下降5.3%。

综合统计前三季度产量发现,2014年1~9月份全球主要铜矿企业铜产出几乎全部出现较大幅度的增产,必和必拓较去年同期增长2.5%,力拓铜产量较去年同期大幅增长15%,Southern Copper铜产量较去年同期大幅增长9.1%。

因此,对国际机构统计的数据进行相关调整和修正之后,全球铜市场过剩的行业格局并没有因部分铜矿企业矿山品味下降、罢工和新产能不稳影响的产出而出现逆转。

铜去哪儿了?

如果假设消失的铜库存是被消费掉了,那么笔者通过跟踪三个指标来验证。第一个是反映中国进口需求强度的到岸升水,这里可以用洋山铜到岸溢价来衡量。数据显示,2014年,洋山铜溢价从年初到11月份一直处于下行的趋势当中,年初高达165美元~190美元/吨,而到了11月13日降至55美元~75美元/吨。

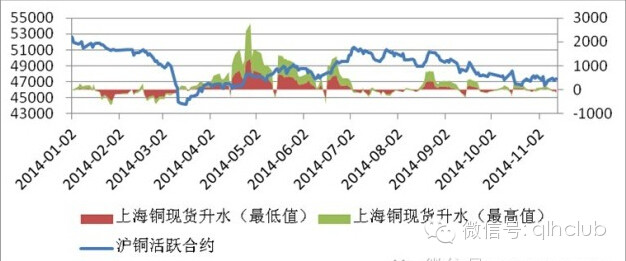

第二个指标就是国内铜现货升贴水。由于洋山铜溢价反应的进口需求无法准确反映中国的消费情况,原因在于中国铜融资贸易导致大量进口没有被消化掉,因此可以跟踪国内铜现货贸易升水和铜材的表观消费增速。数据显示,2014年,上海市场铜现货大多数时间保持小幅升水和小幅贴水的状态,而在3月~7月现货升水一度飙升,但这并非是需求突然大幅增长,而是中国铜冶炼厂加大铜出口力度和国储收储两大因素导致的。

通过以上两个指标,基本可以排除国内铜大量的产出的消失和库存的下降是由消费增长而消化掉了,再加上下游企业普遍呈现低库存策略,因此可以判断大部分铜被截留在贸易环节和小部分停留在冶炼商库存。

贸易商对铜供求结构影响增大

为了考察产出的铜的去向,笔者进一步对国内外融资交易、套利交易等方面进行初步的跟踪,发现一些库存被存放在非交易所仓库的隐性库存可能被市场忽略。

融资交易将铜从显性库存转为隐性库存

从海外市场来看,投行和大型贸易商正成为铜市场主体的第三大力量。贸易融资、期现套利和仓储业务正成为商品金融化之后的商品最大的创新业务,且盈利空间远大于传统的商品贸易。

随着商品金融化趋势愈演越烈,对大宗商品上下游供应链的渗透程度,决定了交易商在市场上的定价权。全球市场上一直有投行利用仓储进行套利的行为存在,更关键的是,投行还通过购买仓储公司,掌握了出货节奏。以金属商品的仓储为例。伦敦金属交易所(LME)是世界上最大的有色金属交易所,LME的价格和库存对全球范围的有色金属生产和销售有着重要影响。

投行在金属融资交易方面,必然会通过期现结合的方式来实现三块收益:仓储收益、买近抛远的展期收益和融资利息收益,而生产商在支付仓储费用之后可以回的现货贸易高升水收益。

据统计,LME仓储网络被“四巨头”所掌控,即世天威(曾与实货贸易公司Raffemet有过复杂的集团关系)、Pacorini(嘉能可旗下仓储公司)、MITS和Henry Bath。这四家公司现在运营着505家LME注册仓库,占仓库总数的76%。其中高盛旗下的MITS已成立23年,目前拥有LME注册仓库13处,从韩国到新奥尔良,遍及全球。该仓储公司每年为高盛带来巨额收入。仅在2010年,该仓库收入约为5.4亿美元。

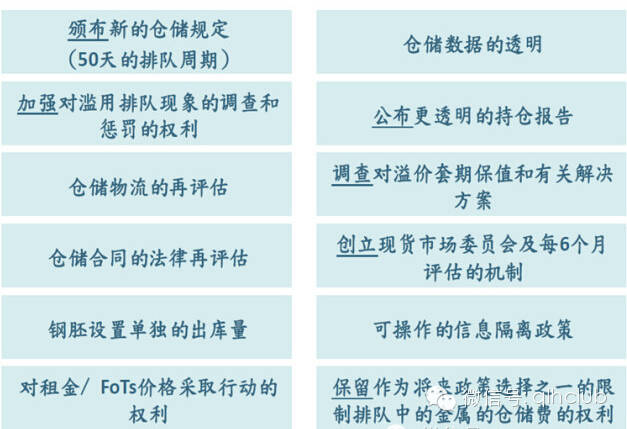

当前,在LME仓储制度改革下,投行和嘉能可等机构融资交易面临新的变化。目前LME实施了以下的几个改革措施:

其中修改后的出库基本原则意味着,排队超过50天的仓库需要提高出口率。当然,LME给各个仓库有两个月的调整仓库的时间缓冲,因此这也是当前LME铜注销仓单依旧很高的主要原因。

随着LME加大对仓储的监管和改革,很多原本放在LME仓库的铜不断流出,这些铜是否流入到现货市场呢?当然不是,很多流向非LME仓库,一些被LME取消交割资格的仓储和一些机构旗下的其他仓库都流入了大量的铜。目前尚无法统计这些铜库存的数量,但是可以跟踪投行旗下的仓储收入来验证铜的流入量。

对冲基金卷土重来

据《华尔街日报》报道,超过一半的LME铜库存目前都掌握在红风筝基金(Red Kite Group)手中。“红风筝”对冲基金成立于2004年,2005年初该基金管理资金仅5000万美元,在2005年~2006年的金属牛市中,该基金管理规模迅速扩大,在2006年达到15亿美元。而且,在2005~2006年,该基金普遍认为是当年“国储铜”事件的幕后黑手,而2006年该基金大规模持有铜等基本金属,使得最高收益率达到100%,而经过2007年~2008年折戟之后,2013年卷土重来,当年收益率高达50%。

当前各项迹象显示,该基金持有50%~80%的LME铜库存,按照当前LME三月期铜价,该买家持有的现货铜总价值在5.35亿~8.5亿美元之间。银行通常为了客户的利益而持有LME注册仓库中的大量现货铜。但是,对冲基金持有如此之多的铜是相当少见的。这样的持仓结构在一定程度上很好解释了LME铜升贴水飙升的现象。10月份以来LME铜现货较三个月期价的溢价持续上升,一度达到74美元,为6月份以来最高纪录。

国内大型贸易商崛起

在海外商品金融化趋势愈演越烈之际,国内商品融资贸易也不断崛起。2009年~2014年,大宗商品被越来越多地用于融资,融资商品从有色金属逐步扩大到钢贸、铁矿、黄金等单位价格较高、产品标准化程度较好、交易量大、流动性强的各种商品。其中,国内铜的融资贸易是最成熟的。

贸易融资业务的产品将成为有吸引力的资产管理投资标的,该资管产品的风险度低于货币基金和银行理财。目前,企业通过国际、国内贸易形成巨额应收账款,该类应收账款经过银行增信,可成为资产管理的安全投资标的。此外,通过贸易金融资管产品募集资金,可以降低贸易企业的融资成本,有利于促进实体经济发展。

笔者统计贸易商的情况,当前既有大型冶炼企业旗下的主要贸易商,如江铜贸易,江铜南方贸易,铜陵有色旗下的上海贸易公司;也有传统大型进出口贸易商,如迈科国际、五矿集团等公司。目前,尚无法获得第一手数据来验证这些贸易商的铜库存情况,但是可以根据这些贸易商的资金成本判断这些贸易商的库存在增加。

(转载请标注“期乐会”,微信号:qlhclub)